从拼多多被传要做跨境电商平台,到9月1日新平台Temu在北美正式上线,然后再到上线不到半个月时间,其App下载量就已经在苹果商店的购物类App中排到了第35位,且该平台各类目Listing的销量也都战绩可观。其扩张速度之快,让人不觉好奇“拼多多的‘砍一刀’在美国也能奏效?”

01、Temu的低价策略近乎疯狂

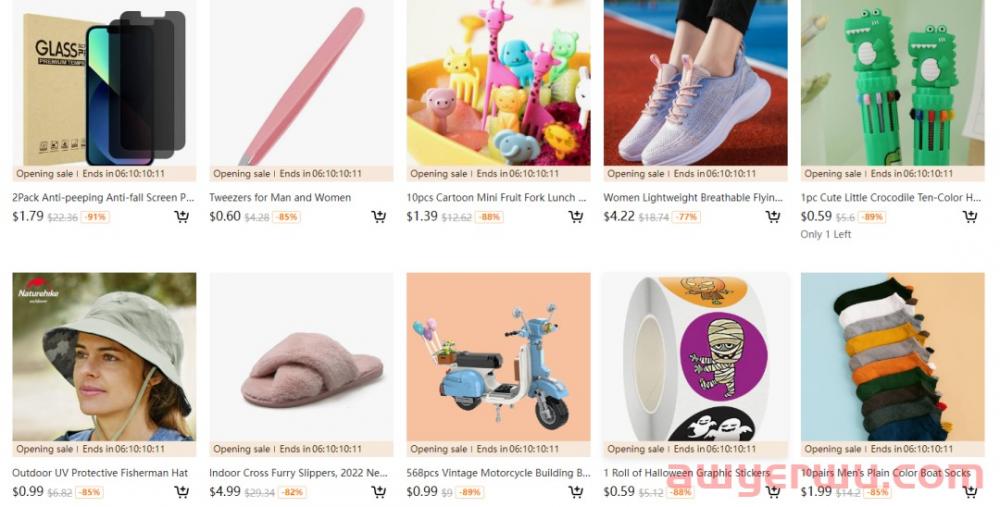

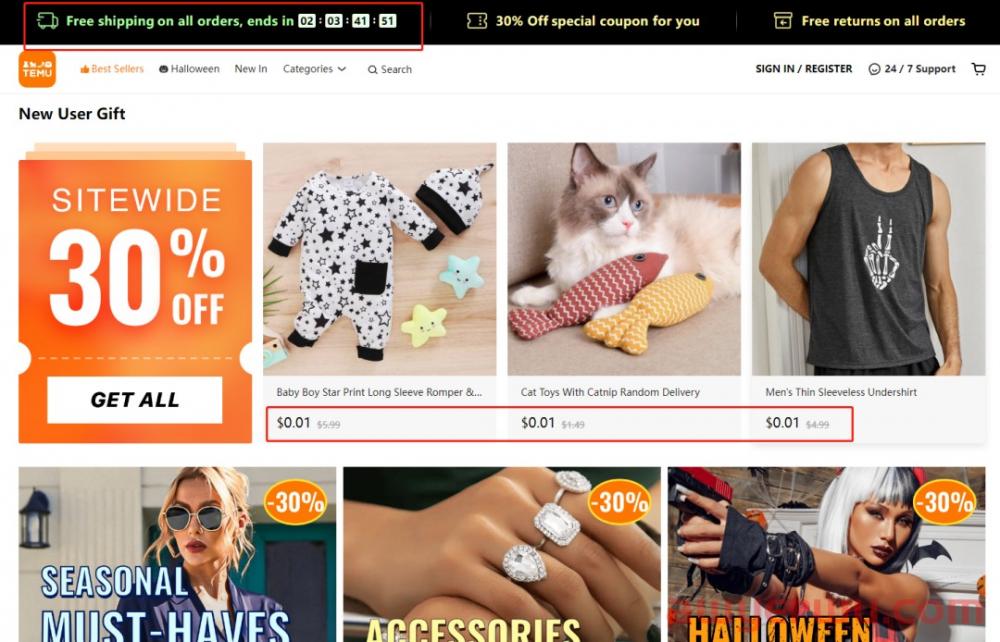

Temu的一出场,超低价商品让美国人民惊呆了,大家都说:很难拒绝Temu的这种价格。网站首页首屏向用户推荐的商品价格大多都不超过9.9美金,一条裙子0.99刀,一顶帽子0.99刀、一辆玩具车0.99刀,一双鞋子4刀......

这些惊人的低价还不是买家最终成交价格,因为Temu还设置了超强的优惠力度。

它在首页强调用户首单优惠30%,秋季新品0.99美元起,另外还设置了0.01美元的新用户专区。打开Temu页面的那一刻,想必所有人都惊到了,低价加上高比例折扣,除此之外还有包邮、免费退货,这不等于将商品白白送给消费者吗?

海外版拼多多的超低价打法可害苦了做美国站的跨境卖家,这让单量本就很少的跨境卖家雪上加霜,被Temu这一搅合,只能在旺季坐等吃土了。

图片来源于海犀网

02、Temu为何发展如此迅速

拼多多的营销模式已经被大众所熟知,作为国内电商市场的后起之秀,它先是通过低价和用户社交裂变赚钱佣金的方式吸引大量消费者进入这个平台,然后通过平台策略在低价市场中实现产品高转化率。

如今海外版拼多多Temu似乎在走同样的模式,虽然没有了砍一刀,但是“Team Up,Price Down”的口号可见其势必会将低价策略进行到底。

Temu在美国能够快速吸引消费者注意,并快速抢占市场份额,个人觉得与它出现的时机有关。

受美国高通胀影响,大家觉得美国人民的消费能力会下降,实则不然。

相关数据显示,8月份美国消费者的在线支出达到646亿美元,同比增长了6.5%,通胀情况下,美国人民购买力依旧很强劲,只不过更多了一些理性消费。

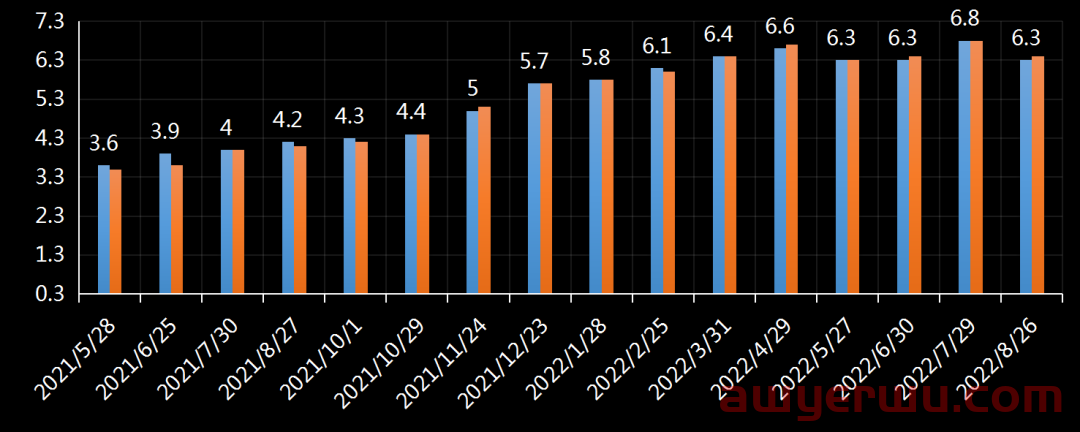

美国核心个人消费支出(PCE)最新数据及变动趋势

仲量联行援引数据分析发现,上月,美国除了电子用品、办公用品、折扣店、百货公司等涉及返校购物的场所之外,许多其他类别的零售场所客流量均呈现环比下滑。这就很明显地看出,在通胀影响、各类消费品价格不断上涨的情况下,美国消费者会更加迫切关注打折优惠。

而在美国低价市场中,走超低价路线的平台除了SHEIN,依旧有很大的市场份额尚待挖掘,正是在这样的背景之下,才给了Temu可乘之机。

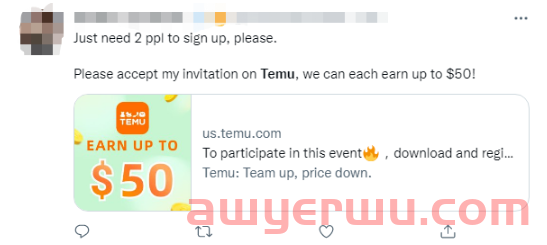

更何况,Temu还给了美国消费者一个赚取佣金的机会,有美国网友表示:“只要有新用户接收了我在Temu上的邀请,那么我最多就可得到50美金的佣金!”低价、打折、免单、退款不退货,试问谁能抵挡得住Temu的这波操作。

再说拼多多本身,据圈内人士透露,拼多多海外团队工作接近疯狂的状态,为了能够以快制胜,整个团队都在为这个新平台发展挥洒汗水。有正在做Temu的跨境卖家说:“Temu的招商经理经常工作到凌晨,晚上一点半还在群里发信息,第二天早上7点半又开始了。”

很多人都说“想要把拼多多一套搬入国外是很难成功”,但是拼多多的内功修炼有多深厚我们知之甚少,全盘否定还为之尚早。

据说,黄铮团队早年间便有做跨境电商的经验,2010年黄铮卖掉欧酷网之后,便带着团队做过一家婚纱、快时尚的海外独立站公司——乐贝及其孵化的墨灿,而在欧洲市场小有名气的跨境电商VOVA就是墨灿旗下品牌,墨灿旗下的服装独立站群也曾做过快时尚行业的第二名。

这些就能充分说明拼多多团队是有做跨境电商的经验和能力的,同时它必定积累了足够的服装领域资源,从Temu主打服装市场就能看出,这是正面想与SHEIN来一番较量。

Temu的服装价格

03、Temu突击亚马逊、SHEIN能否成功

要说Temu能在短短半个月内就做到“苹果商店的购物类App中排到了第35位”是众人意想不到的,网络上“不看好Temu”的字眼随处可见,可是不到最后,谁也不知最终会呈现怎样一番局面。反观美国本土两大竞争对手“SHEIN”和“亚马逊”或许能找出一些不同的答案。

亚马逊最强平台的地位很难被撼动,Temu能做的就是走差异化路线,低价是显而易见的,另外包邮策略也能帮助Temu抢占一部分客户。相比亚马逊“高价、当天或次日达”,Temu商品下单后,消费者需要等待7-14天,面对刺穿底线低价的诱惑,收获时间过长也是可以忍耐的。

这种平邮的操作模式给了Temu很强的安全性和可控性,另外Temu的背后有拼多多团队做支撑,国内供应链根基强大,资金流、信息流、物流之间相通,只要能一直把控好整个跨境消费链条,那么Temu的未来发展不可小觑。

对于SHEIN这个强大的竞争对手来说,拼多多已经明确表明Temu的模式会类似SHEIN,Temu想要从它的嘴里分得一杯羹,似乎还有很长的一段路要走,这从SHEIN的发展可以看出。

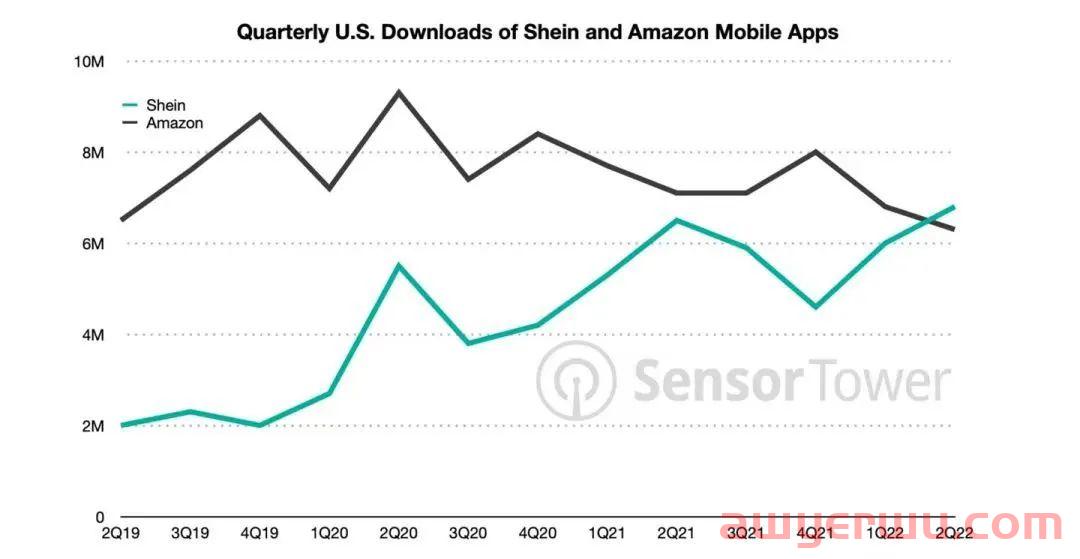

SHEIN是如何创造奇迹的?2022年第二季度是SHEIN的高光时刻,SensorTower数据显示,在线购物平台SHEIN的美国移动安装量超过亚马逊,问鼎美国下载量最高的购物APP。

2022上半年SHEIN的销售额超过160亿美元,折合人民币1107.2亿元,同比增速50%。

SHEIN的起家起初是靠信息不对称赚的一桶金,2014年以前,SHEIN主要靠跨境婚纱生意,低频、高毛利、高客单、超大价格差模式快速崛起,2014年以后SHEIN正式开始深度涉足上游供应链和前端产品。2021年正式超越ZARA,直逼亚马逊Fashion类目。

SHEIN能取得如此巨大的成功,一是其踩中了2009年以Google为代表的流量红利,还有2015年Facebook的KOL流量红利以及2020年疫情带来的线上流量红利。三者加持,让SHEIN的获客成本极低。

另外亚马逊平台非常不擅长销售女装类目,因为SKU多,爆款率低、退货率和库销比都特别高。

重重因素加持让亚马逊平台逻辑对女装卖家极不友好,因此大批量卖家转向更加友好的SHEIN,品类多且价格便宜为SHEIN的成功奠定了夯实的基础。

前端通过大量用户点击数据对消费者进行精准推荐,后端帮助工厂进行供应链升级改造,完成低成本的小单快销,前后完美闭环让一直坚持做难度高但正确事的SHEIN在GMV增长上获得了重大突破。

再来看Temu,有国内拼多多的支持,Temu的供应链显然也是不成问题的,国内拼多多的快速崛起,从某方面是靠“一件也包邮”打开的局面,而背后的能力复制到Temu上,就显示出了为何他能做到低价还包邮。相信未来它能带动国内供应商卷出新高度。

其次就是物流,平台物流之间的竞争大多在于头程,尾程本土大多没有太大的差异性,而头程的价格也是受平台流量而定的。

SHEIN的流量大,就能拿到相对低的物流价格,而Temu想要与其正面较量,当务之急就会要抢占平台流量。很显然Temu正在紧锣密鼓的做着这件事情。

最后两者比拼的就是平台运营和算法,拼多多的出海团队据说已经达到了500人以上,能在国内取得如此成功,我想Temu的算法也不会很差,SHEIN在亚马逊里钻了服装的空子,那Temu能否在低价中钻SHEIN的空子,我们只能拭目以待了。

04、Temu未来能否持续走下去?

对于Temu的未来发展,很多人持否定态度,认为它的发展只是暂时的,未来必定会死在“货不对版”的老路上面,但小知却不这么认为。

据了解,这次拼多多的出海平台Temu走得不是国内老路,也不是原模原样照搬国内运营模式。它在出海定位上都与国内拼多多做了很大的区分。比如说:

用户定位于中端用户

Temu的打法似乎让我们看不出它是定位美国中端用户的,因为超低价很难让大家将其与美国中高消费人群联系起来。但业内人士分析,它未来只能走这条路,否则必定失败。前期低价只为了能快速为平台获取更多流量,只有这样才能有更多的资本去丰富供应链和物流端,形成闭合。

以店铺为导向弱化SKU

不同电商平台的运营核心都不太相同,比如国内的淘宝比较重店铺轻产品,而亚马逊则正好相反,国内拼多多也是以SKU为重要导向的,销量、价格、转化率是影响排名的重要因素,店铺选品更重要。

而据已经入驻Temu的卖家表示,Temu是全品类的店铺导向,类似国内淘宝,对品牌卖家是十分友好的,这与亚马逊又做了一个比较明显的区分。

有人说,如果Temu做起来了,他就会像一个巨大的黑洞,吸引大量的电商流量和购物人群,背后承载压力的必定是卖家和供应商,跨境电商生态多少也会受波动。可我始终认为,无论Temu未来会变成什么样子,它也不会成为下一个拼多多。

本文链接:https://www.sxwpls.com/2922.html ,转载需注明文章链接来源:https://www.sxwpls.com/

-

喜欢(0)

-

不喜欢(0)