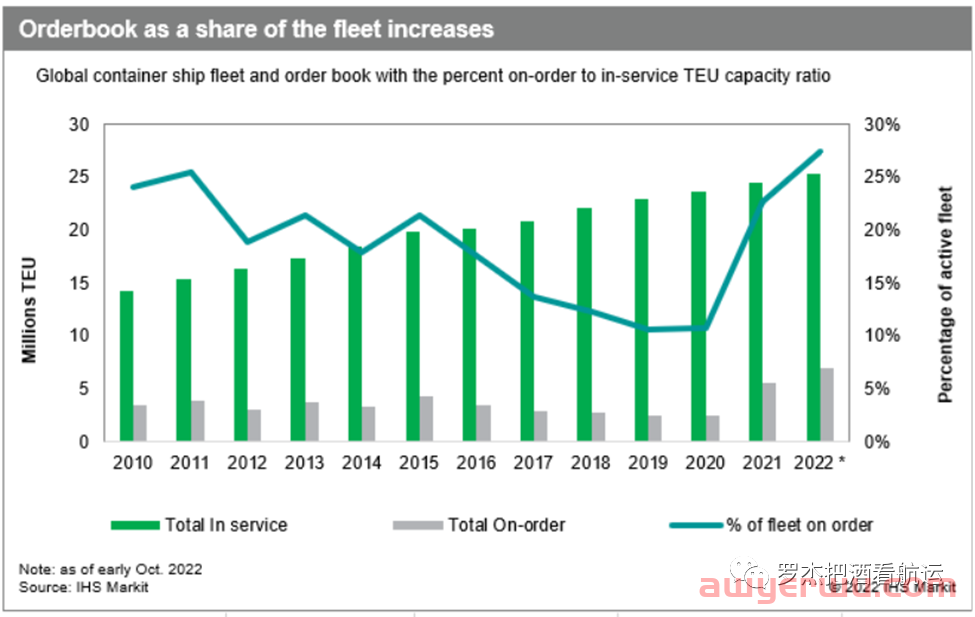

2023-2024年将是大量新船集中下水的时候,这早就是大家熟知的信息了。下图是IHS Markit做的统计图,绿色是在营运力,灰色是在建运力,曲线代表新船订单和在营运力的比例,可以清楚看出,2021-2022连续两年这个比例接近或超过25%。

换算成具体的数字可能更直观。截止今年10月初,船东在建运力700万TEU,在营运力2100万TEU。根据S&P Global的测算,在建运力的38%,大约260万TEU将在2023年下水,另外40%左右的280万TEU预计在2024年交付。作为比较,2022年交付的新船运力才110万TEU。因此,2023年全球新增运力达到11.3%,而需求预计增长只有1.9%,从绝对数来看,运力过剩非常明显了。难道集运又要回到运力过剩,十年九亏的旧时光了?也不尽然,有几个因素将减少实际增加的运力。首先是拆船的比例。去年旺盛的市场需求推迟了很多旧船的拆船计划,随着运价的急剧回落,拆船将重回正轨。据Drewry估计,2023年将有60万TEU的运力退出市场,相当于2022年年底运力的2.5%。另外,明年码头拥堵也不会完全消失,预计将抵消掉7%的运力,这一比例今年则高达15%。7%+2.5%=9.5%,11.3%-9.5%=1.8%。运力增长跟需求基本持平。当然,这是非常粗略的计算,实际情况比这复杂多了,不同航线的供求关系也千差万别。除了上述因素,还有一个被经常引用的“利好”消息:2023年开始实施的IMO环保新规。问题是,IMO2023将在多大程度上消化吸收运力,各方的解读和意见相差很大。2023年1月1日生效的IMO新规有两个:Energy Efficiency Ship Index (EEXI)和Carbon Intensity Indicator (CII)。这里不展开详细介绍技术细节,相关的资料网上可以找到。简单来说,EEXI是基于在营船只设计的效率,而CCI则是衡量实际运营中船只的效率。据JOC报道,虽然EEXI明年1月1日生效,对业界的影响不会马上开始。400吨以上的船的合规与否取决于船舶注册地的船级社何时进行年检报告。而CII条例则要等到2024年才会真正开始影响行业,因为IMO需要先收集一年的行业数据才能开始监管。

为了合规EEXI,大部分船司将会开慢船(slow steaming)。为了维持同样的班次,船司将在同一条航线上投入更多的运力,从而有效消化了一部分新增加的运力。对于EEXI新规能消化吸收多少运力,各方的估算差距很大。最“乐观”的是航运分析机构Vespucci Maritime 的CEO Lars Jensen,他认为IMO新规引发的开慢船,再加上拆船,将在2023-2024年间有效减少多达15%的运力。马士基的估算是由于开慢船,公司将多投10-15%的运力,Hapag的计算相对保守,大概在5-10%的范围。所谓多投运力,也就是将消化吸收新的运力,一个意思,不同的表达方法。按照这种算法,再考虑塞港的影响,明后年实际增加的运力被全部消化,并不会出现运力过剩的现象。有的机构不这么认为。Drewry觉得IMO2023新规对明后年新增运力的消化吸收作用不明显,因为EEXI的计算是基于船舶的设计航速,而不是实际运营航速。而且,开慢船早已是业界常态。新规实施后,几乎所有的船舶将按照目前的航速继续,并无太大变化。Alphaliner的分析师Jan Tiedemann也持同样观点,认为IMO2023对运力的影响几乎为零。也有专家指出,开慢船也有极限。航速降到一定程度后,再降的话发动机反而造成更多的污染。虽然离新规开始也就2个月时间,业界对它的影响反应不一。由于大部分船舶已经在慢驶,试图清楚计算出在某个时间段有多少船需要再降航速几乎是不可能完成的任务。同理,要想准确知道新规对运力的影响也很难,大家都在猜。有意思的是,联合国贸易和发展会议(the United Nations Conference on Trade and Development )在一份6月的报告中指出,新的排放标准将在2030年前推高美线运价7.6%。预测归预测,供求关系从根本上决定运价。明年的需求业界都不看好,关注点落到了运力端。新船集中下水自然引发运力过剩的隐忧,船司主动管理运力的能力将迎来极大考验。维持数月的运价急跌有些出乎意料,因为船司并没有提前大规模的减船减舱。是一切尽在掌握,在盈利的时候应收尽收,然后在某个可以长期接受的微利点开始动态管理运力,还是市场的发展超出船司的预期,接下来被迫祭出减船减舱的“杀器”。不管如何,经历了在动荡中回归正常的2022,我们将迎来充满不确定性的2023。

本文链接:https://www.sxwpls.com/5245.html ,转载需注明文章链接来源:https://www.sxwpls.com/

-

喜欢(0)

-

不喜欢(0)