2020年年末,谁能成为“奶茶第一股”的讨论在市场甚嚣尘上。彼时有传闻称,喜茶和奈雪的茶将于当年3月份在香港上市,而“从农村杀进城市”的蜜雪冰城也传出准备在A股上市。那时候喜茶还是当之无愧的奶茶界顶流,知名度、品牌影响力、估值都让奈雪和蜜雪冰城难以企及。

到了2022年,奶茶三巨头的座次已经发生了变化。蜜雪冰城靠着加盟生意在下沉市场闷声发大财,三年时间赚了接近30亿元。奈雪则凭借资本市场强大的助力,在门店数量上反超喜茶,向千家门店发起冲刺。喜茶却陷入了扩张乏力、坪效下降的困境中。

今年2月,喜茶开始宣布降价,不再以高端品牌自居,做起下沉市场的生意。在关停对标小镇青年的“喜小茶”品牌后,喜茶正式开放了非一线城市的加盟。

11月3日,喜茶宣布,为了让更多用户能更快地喝到喜茶,感受喜茶的品质与酷,在全国门店已全面实行门店合伙人机制的基础上,将依托于喜茶十年来积累的经验、能力和资源,在非一线城市以合适的店型展开事业合伙业务。

然而,加盟并不是一门稳赚不赔的生意,且不论层出不穷的食品安全问题,对于做惯了直营的喜茶来说,首先要补足的是供应链能力和管理能力。

“不加盟”是喜茶创立之初的坚守,2016年喜茶经历改名风波时,曾表示短期内不会开放加盟。随后,创始人聂云宸在接受媒体采访时也强调,“喜茶不开放加盟,品牌文化这种东西,单店加盟的形式是创造不来的。如果过了很多年后发现,是因为没开放加盟导致做不到,我都不后悔”。

如今,聂云宸后悔了吗?

一、开放加盟,喜茶想抢谁的生意?

一向在大城市开直营门店的喜茶也要有加盟商了。

在Boss直聘上,喜茶大力招贤纳士,网罗熟悉加盟制度的人才。喜茶关联公司“喜茶企业管理有限责任公司”正在对外资招聘“事业合伙管理经理”岗位,月薪在两万元到三万元之间,要求应聘者具有“三年以上知名连锁行业加盟商管理经验”,以及“丰富的加盟行业人脉”。

至于外界颇为关注的加盟费用和条件,喜茶表示,喜茶的事业合伙费用在50万元以内,开放的店型参考中山、宜昌、泰州等非一线城市开出的门店,门店面积基本都在50平米以内。

目前来看,想要成为喜茶的加盟商,要求并不低,需要一次性缴纳至少41.3万元,并提供100万的现金或可变现资产流水,预计门店毛利率为60%。不仅如此,加盟商还应受过高等教育,有市场工作和从商经历,或者5年以上企业管理经验,加盟要求不可谓不严格。

对此,餐饮行业分析师汪洪栋认为:“从市场角度来讲,喜茶的管理体系比较成熟,现在开放加盟还算有机会,但从喜茶的加盟条件来看,喜茶主要针对其他品牌的加盟商,而不是小白加盟商。”

他还表示,目前新式奶茶的空白市场份额基本没有了,只能从其他品牌的市场份额中抢,一些品牌的产品和竞争力一般,市场就会被挤占,其他的中档价格带品牌,如古茗的茶、茶百道,也会受到很大影响。

在颇受年轻人追捧的新式茶饮赛道,已经走出了上市公司奈雪的茶,以及准上市公司蜜雪冰城。作为颇受资本青睐的头部品牌,喜茶还没有明确的上市时间表。

企查查显示,从2017年以来,喜茶已经先后完成了5轮融资,估值高达600亿人民币,背后是高瓴资本、腾讯投资、黑蚁资本、红杉中国等众多国内知名投资机构。

“喜茶选择开放加盟,很可能是受到蜜雪冰城上市的触动。招股书披露后,业界发现蜜雪冰城的盈利能力很强,并不像大家想象的那样,走低端加盟模式赚不到钱。”汪洪栋表示,喜茶开放加盟后,奈雪的茶也可能跟进,从而引发一系列连锁反应。

二、扩张乏力,喜茶需要下沉市场

在很多消费者眼中,喜茶一度是网红品牌的代名词。

2017年,喜茶进驻北京三里屯商业区,当时有消费者愿意排队几个小时等待一杯喜茶,还有黄牛出价100元一杯,卖给不愿意排队的顾客。彼时,一杯喜茶是值得自拍合影、发朋友圈炫耀的“社交货币”。

不过,随着门店越开越多,喜茶热度也逐渐下滑。一位茶饮业内人士认为:“喜茶的体量和知名度在圈内很大,如今突然要开放加盟,很可能说明喜茶直营店的盈利能力在下降。当初这个品牌能做起来,就是靠的排队营销,并依靠资本的力量不断提高营销力度。目前喜茶已经找不到新的资本入局,就渴望通过加盟解决现有的盈利问题。”

事实上,喜茶的经营压力有迹可循。久谦咨询中台数据显示,从2021年7月起,喜茶在全国范围内的坪效与店均收入双双下滑。以2021年10月份数据为例,店均收入与销售坪效较7月份下滑了19%、18%;与2020年同期相比,则下滑了35%、32%。

盈利承压的同时,喜茶的扩张脚步也在渐渐放慢。据喜茶官方数据,2019年和2020年喜茶的增速分别为139%和78%,而到了2021年,门店增速已经下降到了26.3%。

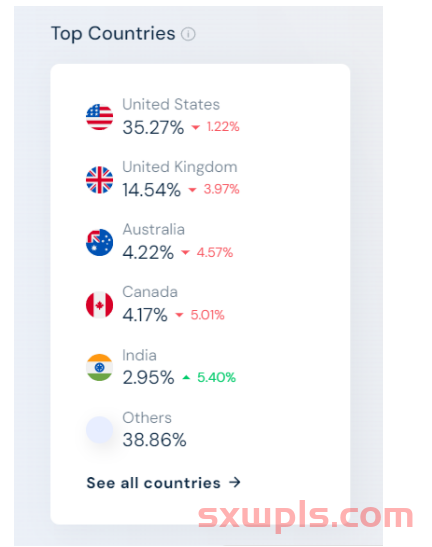

喜茶所专注的高端市场并非奶茶的主流市场,艾瑞咨询数据显示,2021年中国新式茶饮中高端品牌(即单价高于20元)的市场份额只有14.7%,其余市场都由中低端茶饮品牌抢占。

喜茶变慢了,但竞争对手却在一路狂奔。从市场份额上看,品牌格调和营销声量最大的喜茶,远不如中低端品牌规模大。

窄门餐眼数据显示,截至2022年11月3日,喜茶现有847家直营门店。相比之下,加盟奶茶品牌的的扩张速度要快得多,截至11月9日,书亦烧仙草的门店数量为6642家,茶百道的门店也达到了6110家,CoCo门店也高达4687家。

最直接的竞争对手“奈雪的茶”在很长一段时间,都被认为综合竞争力不及喜茶。上市前夕,有业内人士认为,喜茶的商业模式更清晰,品牌输出能力更强,原创性强,品牌溢价能力和估值也更高。

但自从奈雪抢先上市后,扩张速度明显加快,2020年净增了172家门店,2021年净增了326家门店,截至今年三季度末,奈雪已经拥有了973家门店,门店数量已经反超喜茶,资本对其规模扩张的助力十分显着。

今年9月递交招股书上市的蜜雪冰城,在招股书里披露了的盈利情况,2019年-2021年,蜜雪冰城的净利润分别为4.41亿元、6.31亿元、19.12亿元,三年下来盈利已经超过30亿元。

相比之下,与喜茶同样坚持直营模式的奈雪,仍处于亏损状态。虽然奈雪的亏损和快速扩张投资、店型打磨不到位密切相关,但某种程度上说明,直营模式更“小而美”,难以在规模和赚钱能力上取胜。

增长乏力的喜茶将目光转向了下沉市场。2020年4月,喜茶在深圳推出首个子品牌“喜小茶”,单品大部分定价6到15元之间,比喜茶便宜一半,主打“鲜奶制造,实惠料多”,品类覆盖奶茶、咖啡、果茶、冰淇淋等5大品类,和蜜雪冰城定位类似。

喜小茶的问世,某种程度上弥补了喜茶在低价格带的市场空缺。由于门店大多开在东莞、中山、佛山、惠州等二三线城市,喜小茶被外界视作喜茶在为下沉市场探路,企图争夺价格敏感型消费群体的试探动作。

今年2月,喜茶宣布全面降价,所有茶饮菜单再也没有3字开头的饮品,并且年内不再推出29元及以上的产品,所有产品在今年年内也绝不会涨价。

由于价格带与喜小茶重叠,喜茶陷入了自己抢自己生意的窘境。11月2日,位于广州城投大厦最后一家喜小茶门店关闭后,喜小茶彻底退出市场。喜茶表示,随着喜茶的降价,喜小茶已经实现了历史功能,没有存在的必要。

除了打造低价位的副牌“喜小茶”,近一年来喜茶在下沉市场的探索动作还包括,进入二三四线城市开直营店。比如,喜茶在哈尔滨、长春、淮安、龙岩、襄阳、临沂等城市,通过收购和入股和气桃桃、苏阁鲜果茶等中端价位品牌,切入大众消费市场。

如今,喜茶更是打算用加盟的形式,啃下下沉市场这块肥沃的土壤。

三、喜茶做得好加盟吗?

由于一直以来坚持直营的发展思路,加上产品价格偏贵,定位高端消费者,导致喜茶的847家门店中,一线和新一线城市门店的占比为41.09%和32.47%,二、三、四线城市的占比分别为19.36%、5.39%和0.59%。

基本盘在一二线城市的喜茶,想要通过加盟向全国市场扩张,首先要构建强大的供应链。以门店两万多家的蜜雪冰城为例,其拥有252亩智能产业智造园,13万平米的自动化生产车间,在各大省份都有生产基地。

汪洪栋表示:“喜茶的产品不差,品牌具有一定影响力,数字化程度也可以,降价之后综合竞争力较强。但如果要在三四线城市乃至全国范围内扩张,对供应链的管理能力要求很高。如今喜茶只在大城市有800多家门店,在构建覆盖全国市场的供应链方面,可能会面临挑战。”

值得注意的是,供应链的打造也需要雄厚的资金基础,对盈利欠佳的喜茶来说,有没有资金实力打造供应链,仍要打个问号。

此外,喜茶最强大的优势在于品牌运营能力和营销能力,供应链管理并非其强项。在业内人士看来,加盟很考验企业的管理水平,从产品研发、营销体系到选址支持,都是一套专业的管理流程。

一旦管理水平不成熟,品牌就容易卷入食品安全事故、加盟商亏损割韭菜等负面舆情中,对品牌形象伤害很大。而喜茶的单店经营效率正在下降,单店经营模式仍然需要完善,这时候开放加盟,或许并非一个好信号。

让喜茶最引以为傲的品牌价值也在受到冲击。此前,喜茶创始人聂云宸在接受媒体采访时表示,“很多人总是想要分析新茶饮店壁垒是什么,并无形中将其神秘化。但实际上,没有任何一场战争是靠护城河或壁垒打赢的,而喜茶的品牌就是核心。”

但今年年初,喜茶开始降价,不仅稀释了其本身的高端光环,也对公司的品牌价值产生了不可逆的损害。

纵观如今喜茶的菜单,既有接近30元的经典单品,如多肉葡萄,芝芝莓莓,也有十元左右的引流型产品,但多数产品已经降到了20元以下,品牌调性和特色并不鲜明,在消费者心中的形象已经不再高贵。

在下沉到三四线城市后,喜茶的品牌影响力有多大,能否卷赢同行,征服小镇青年的心,还有待时间的检验。

本文链接:https://www.sxwpls.com/5675.html ,转载需注明文章链接来源:https://www.sxwpls.com/

-

喜欢(0)

-

不喜欢(0)