继东南亚各国重新提起对电商销售税的重视后,美国政府也开始将目光转向体量越来越大的电商市场。

在最近的美国国会上,GAO(美国政府问责署)建议国会应该为美国50个州和哥伦比亚特区制定销售税法规,以使电商征税工作能够统一化和标准化。

(来源:freightwaves)

1问责署敦促国会完善电商销售税

据悉,美国有45个州和哥伦比亚特区征收电商销售税,只有阿拉斯加、特拉华、新罕布什尔、蒙大拿和俄勒冈这五个州目前还没有制定相关法规。

但是,因为美国各州都享有自主制定税收法律和规则的权利,所以目前美国不同州的电商销售税率和起征条件都各不相同,甚至不同的市和县级还有所差别。可想而知,错综复杂的税收规定造成了电商卖家履行的难度和钻漏洞的可能性。

这正是此次GAO敦促国会应该解决的问题。

“国会负责州际贸易,而电子商务是在州级贸易的范围内。华盛顿政界人士应与各州合作,为各州远程销售征税建立全国性的参数。这些参数应该平衡国家利益和解决多国复杂性的需要,并有助于解决各州和地方法律允许的远程销售税现存的不确定性,以及改善整个税收系统。”

GAO 在其建议中写道。

针对跨境卖家

可见,GAO此次的建议主要针对远程卖家,更确切地说应该是跨境卖家。在研究这个问题时,GAO估计2021年美国的远程销售税收入大概是300亿美元。然而如果规范全国销售税的话,政府在销售税上的收入将远远不止这些。

根据美国商务部数据显示,从2021年Q1至2022年Q1(12个月),美国电商销售额达到了1.02万亿美元,比疫情之前预测的数据要高25%。也就是说,疫情推动了美国的电商市场提前实现了万亿目标,其中有很大一部分销售额是来自跨境卖家。

(来源:Marketplace Pulse)

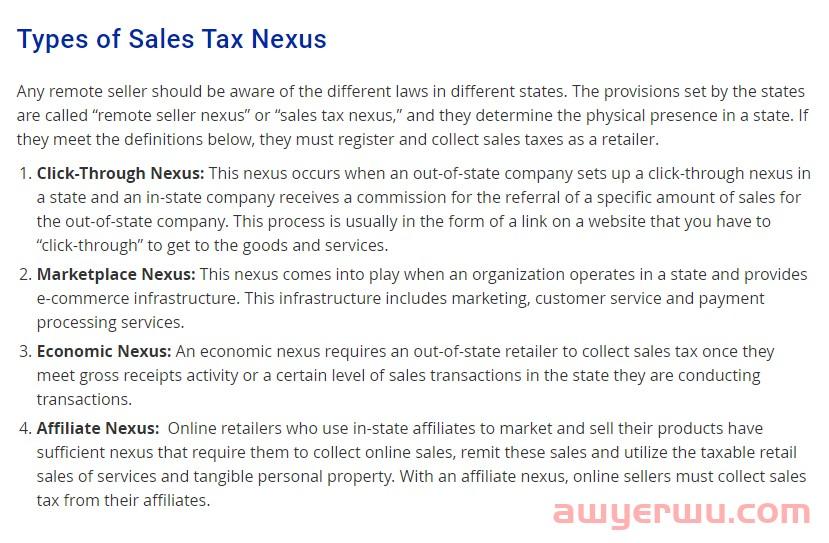

缴纳电商税的标准

“有些在线卖家将资源从某些州转移出去,以确保他们不会在该州引发经济联系,产生销售税。”GAO补充到。

这里提到的线上卖家所钻的“漏洞”,正是基于美国各州之间电商销售税的类型差异。当前,美国电商销售税有四种类型,符合以下情况的都需要申请注册税号并缴交销售税:

Affiliate Nexus

卖家在某个州有实体办公地点,或者有实际关联人,即雇员或者代理人,需要缴交销售税。

Click-Through Nexus

卖家与州内的个人或公司签订合同,后者将潜在客户推荐给卖家以收取佣金,则视为卖家在这个州设有营业场所,需要缴纳销售税。

Economic Nexus

无论实体经营地点是在哪个州,只要卖家在某个州内达到一定的交易数量或者销售额,就需要开始缴纳销售税。(一般门槛为10万美元或者200笔独立交易,有的州门槛为100笔交易、50万美元、25万美元等等)

Marketplace Nexus

电商平台在某个州运营并提供客户服务、支付处理和营销等电商基础设施,就需要作为零售商注册和征税,并同时向其平台卖家征收。

(来源:smallbiztrends)

除了最后一种是针对第三方平台,其他三条都是独立站卖家需要关注的。三个条件只要满足其中一条就需要开始注册税号和征税。

虽然以往不乏利用州际之间的法规漏洞逃税的卖家,但是据鲸网跨境所知,目前大多数的中国卖家都会依法进行纳税。毕竟美国对于中国跨境卖家的纳税方面抓的还是比较严格。如果卖家故意不去申请税号以此逃逼税收,一旦被州政府发现,除了要承担商品需要补缴的那部分 5% 至 12% 的税款,还很有可能会面临罚款,扣货物等严重的法律惩罚。

如何通过Shopify缴税

目前,独立站卖家可以通过所使用的建站平台来缴纳销售税。拿Shopify举例,如果订单数或者销售额达到销售税的阈值,就会收到Shopify的纳税提醒。但是Shopify并不会主动帮卖家报税,需要卖家自行在税务局登记注册,获得销售税ID后在Shopify后台设置税费。

具体设置:

1、在 Shopify 后台转到设置 > 税费和关税。

2、在管理销售税收取部分,点击美国。

3、在收税区域部分,点击收取销售税。

4、选择登记的州或地区。

5、输入销售税 ID。如果已申请但尚未收到销售税 ID,可以留空,并在收到销售税 ID 后更新。

6、可选:根据目标销售所在州的税法关于运费有不同的规定,必要的话可以设置运费税。

7、点击征收销售税。

8、可同时设置多个州的销售税。

在纳税周期上,各个州的规定也有不同,有的以年为阈值周期,有的以季度为阈值周期。也就是说,各州政府会根据周期内对卖家的销售额或者订单数量进行审查,如果没有达到就不用交税。

但值得注意的是,某些特定州就算是过了阈值周期,销售额未达到该州的阈值,可能也还需要缴纳一定时间的税。比如在华盛顿销售并达到过交税阈值的卖家,在过了其阈值周期后,当前年份和下一年依然负有纳税义务。而加利福尼亚州则是需要完成当前季度和下一个季度的纳税义务。

(来源:Shopify)

随着经济贸易全球化,跨境电商的发展获得前所未有的爆发。而今又是处于全球经济有所衰退的时候,各国政府的财政很经常出现入不敷出的状况。因此向电商市场征收相应的税收成了新的财政收入来源,同时也进一步起到规范本土电商市场的作用。

所以不止是美国和东南亚,未来,将会有越来越多国家/地区加大对电商税收的监管力度以及规范各种税收制度,留给野蛮生长的跨境卖家的时间不多了。

本文链接:https://www.sxwpls.com/6311.html ,转载需注明文章链接来源:https://www.sxwpls.com/

-

喜欢(0)

-

不喜欢(0)