临近春节,过年的气息愈发浓厚,不少跨境卖家早已归心似箭,盼望假期。最近不少卖家咨询关于日本JCT申报的问题,咨询也是达到新的小高峰,今日小通再次深度解析日本JCT相关知识,往期文章可在往期阅读哦!

日本新发票制度有什么影响

据日本国税厅的要求, 卖家要在2023年3月31日前递交注册申请。亚马逊将从2022年Q4开始验证您输入的JCT注册号,是否与日本国税厅网站上发布的注册号相符。如果不一致,注册号将被设置为“无效”状态,卖家们提前做好准备,留意注册时长!

由于日本消费税(JCT)新发票制度将于2023年10月1日开始实施,很多企业已经开始注册JCT,建议符合条件卖家越早注册,越安全,合规经营是发展的前提根基。

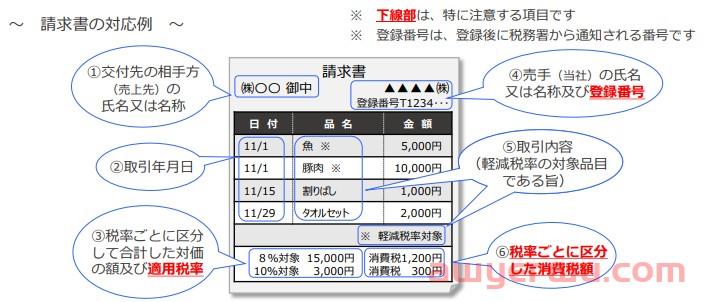

您的客户不能申请进项税抵免,除非卖家(供应商)出具合格的发票,发票上写有 JCT号。要开具合格的发票,卖家需要是应税实体并获得 JCT号。申请JCT注册号成为能够开具合规发票的开票人,以吸引更多企业订单。

(发票模版)

税改产生的影响?

卖家如何选择申报方式?

日本JCT的申报方式分为简易申报和标准申报两种。

❖

标准申报

适用卖家:适用所有有申报和纳税义务的纳税实体

税金算法:应缴税金=当期销项消费税(净销售额*10%)-当期进项消费税(抵扣票据上所示消费税税额)

简易申报:

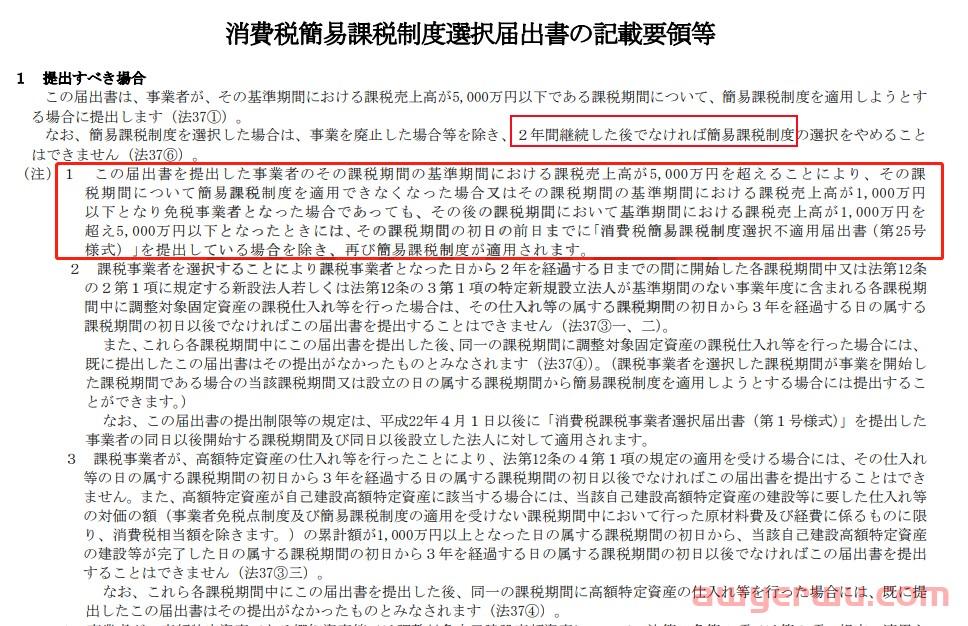

需满足以下条件的企业才可以进行简易申报:

1、在其基准期间或者上一个纳税年度应税销售额在5000万日元以下;

2、需要在纳税期前一天,向纳税地主管税务局局长提交《消费税简易税制选择通知书》。

3、在接受简易申报的企业,除非停止营业或销售额超过5000万日元不再适用简易申报,必须使用2年才可以申请调回标准申报,并且需要在下一个纳税期开始至少提前一天主动申请调回标准申报。

简易申报算法:应缴税金=净销售额*10% -基础税金*抵扣系数(电商零售业为80%)

❖

案例:

某A企业X年度课税收入1000万日元,销项消费税为100万日元,当年度实际发生进项消费税70万日元

简易征税制度下的消费税纳税额为:(1000*10%) - 100 * 80% = 20 万日元

标准征税制度下的消费税纳税额为:100 - 70 = 30 万日元

从简易申报转为标准申报,需要注意哪些?

如果您停止应用简易申报,并且希望按实际金额扣除进项税额(标准申报),则必须从停止简易税制适用纳税期的第一天起保存与税务进项相关的帐簿和发票。

在接受简易申报的企业,除非停止营业,必须保留使用2年简易申报才可以新在纳税期开始至少提前1天主动申请调回标准申报。

简易申报需要提供进项发票吗?

不需要。简易申报按照认定的抵扣率进行申报,因此无需使用进项发票,也不能再抵扣进项税额。

如何申请日本JCT退税?

需要注册JCT税号(法人番号)并申报,选择标准申报模式进行应税销售申报,应税期产生的进行JCT票据可用于应税消费税抵扣,抵扣之后若有余款,则可以退税。

本文链接:https://www.sxwpls.com/7919.html ,转载需注明文章链接来源:https://www.sxwpls.com/

-

喜欢(0)

-

不喜欢(0)