自从日本消费税(JCT)新政——合规发票留存制度的出台,日本政府不断开始一步步收紧税务政策。

2023年3月31日前,日本国税厅要求卖家提交日本消费税(JCT)号注册申请,亚马逊也将开启注册号验证。

距离提交注册时间仅剩不到2个月,不少卖家朋友对日本JCT仍存有不少疑虑,今天这篇文章,将一次讲清关于日本JCT的相关问题,快点赞收藏好,推荐给有需要的朋友!

一.日本发票留存制度解读

日本消费税(简称JCT)新规,即日本国税厅规定的合规发票留存制度。

日本国税厅要求注册时间:2023年3月31日前

日本JCT新政生效时间:2023年10月1日起

亚马逊将在4月对卖家店铺进行注册号验证您输入的JCT注册号,是否与日本国税厅网站上发布的注册号相符。如果不一致,注册号将被设置为“无效”状态,时间紧迫,建议卖家朋友们抓紧安排!

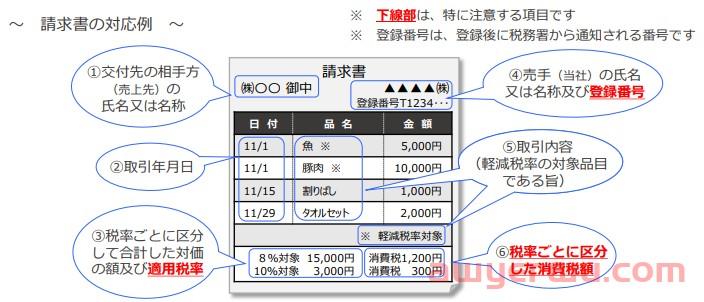

您的客户不能申请进项税抵免,除非卖家(供应商)出具合格的发票,发票上写有 JCT号。

要开具合格的发票,卖家需要是应税实体并获得 JCT号。申请JCT注册号成为能够开具合规发票的开票人,以吸引更多企业订单。

(发票模版)

关于日本消费税2种申报方法,大家可以点击这篇文章查看~(注册日本JCT后需要补税?会被追溯几年?)

二.注册JCT的优势

1、完成税务合规,保障账户安全

具有JCT纳税义务的卖家,需要申请JCT注册号,为有税务抵扣需求的企业买家开具合规发票同时,对于已经具备JCT纳税义务的卖家来说,注册和申报JCT是卖家合规运营的必备条件之

2、开具合规发票,确保企业订单竞争力

合规发票留存制度生效后,有税务抵扣需求的企业可能会在采购商品时更加留意,选择能够开出带有JCT注册号合规发票的卖家。因此,对于亚马逊日本站的卖家来说,赶在新规生效前申请JCT注册号,获得开具符合JCT合规发票的资格,就变得更加重要和紧迫了

3、合规清关退税,减少企业现金流压力

JCT合规后,卖家将可以通过JCT向日本税局申报抵扣进口清关时缴纳的进项消费税,多退少补,减轻账户现金流压力。

4、可申请亚马逊企业购专属扶持曝光页面

即刻注册JCT,还可立即申请亚马逊企业购专属扶持曝光页面,获取额外流量扶持,提高ASIN销量!如果您已申请JCT注册号,且设置企业价格或批量折扣5%Off,确保库存充足,3.5评分以上,即可通过您的客户经理提交需要曝光的ASIN(最多50个)。

三.如何判断是否有注册义务?

亚马逊平台要求卖家在2023年10月1日前上传JCT注册号,否则无法向买家开出合规的发票。

相信有很多卖家都知晓注册日本JCT的重要性,但是也有很多卖家不知道自己是否有注册JCT的义务,从而有可能导致卖家因没有注册JCT和申报缴纳消费税而面临罚款。

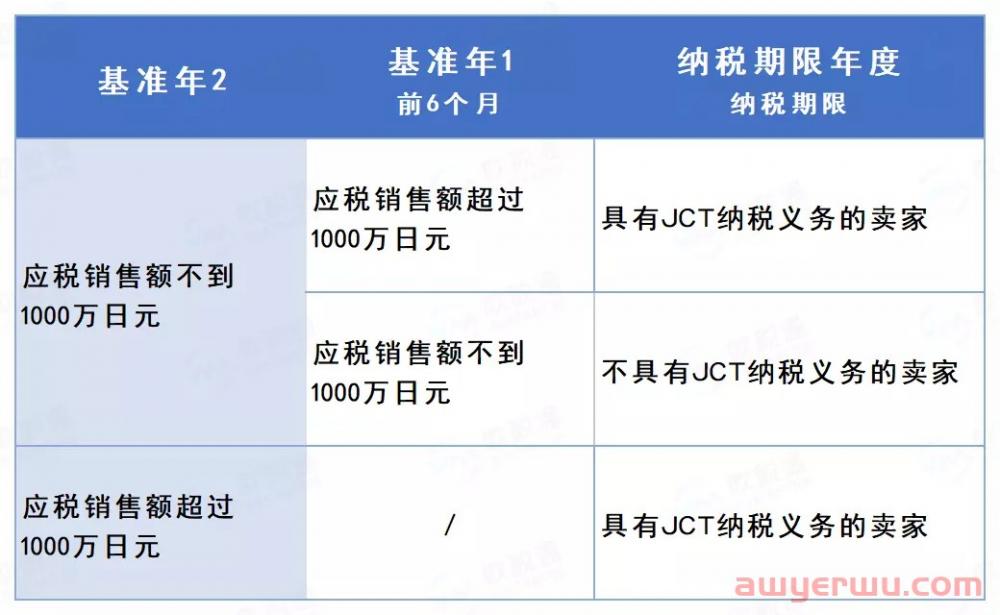

首先是日本消费税,按照日本税务局的规定,卖家无论是否有注册JCT的义务,都可以自愿注册,成为纳税义务者。但只要满足以下任一条件的卖家都需要注册日本JCT:

1、卖家在基准期内的应税销售额超过1000万日元;

2、卖家在基准期内的应税销售额不超过1000万日元,但在上一个基准年上半年的应税销售额超过1000万日元;

3、公司注册资本金在1000万日元以上;

四.不注册会有什么后果?

1、如果单个经营主体注册资金超过1000万日元或者销售额超过1000万日元而不注册JCT,虽然目前尚无平台官方政策,但预计亚马逊店铺可能会被追溯或问责。因为日本国税大概率会盯着日亚官方要求拉出数据来比对,据经验判断这只是时间早晚的问题而已。

2、日本亚马逊平台未来可能升级网站功能,不注册JCT会被降权或者做风险提示。倒逼符合条件的卖家必须去注册JCT。这个概率也不小。

3、如果认为自己的商品只会卖给个人消费者,绝不愿意搭理企业采购者,也必须注意:如果采购者需要开具发票,则卖家有必须开票的义务。总之,注册JCT税号,目前来看,好像没有强有力的后续处罚措施,所以卖家们都在“等靴子落地”。但如果真正到了那个时候,影响的就是店铺销量及后续一系列的经营问题。

本文链接:https://www.sxwpls.com/8628.html ,转载需注明文章链接来源:https://www.sxwpls.com/

-

喜欢(0)

-

不喜欢(0)