日本JCT申报,你了解多少?如果您的基准期销售额是1000万日元,选择哪种申报方式更加节省税金呢?

2023年开始,有越来越多的日本卖家申请注册的日本JCT,我也收到了很多关于JCT申报的很多问题。详情可以点击:日本JCT申报细节大公开!卖家提问最多→抵扣&退税等问题解答!

在这篇文章中我有提到,日本消费税的申报方式分为简易申报和标准申报两种,那么这两种方式到底选择哪一种才最划算呢?首先,一个充分必要条件是,你的基准期年销售额是否在5000万日元以上。如果超过5000万日元,那就必须做标准申报。等于和低于5000万日本的,才可以有条件申请简易申报。

01.简易申报

⭕基础概念 简易申报主要是指不需要计算实际采购货物的课税金额,可直接由课税营业额来计算采购货物的扣税金额的方法。

注意:

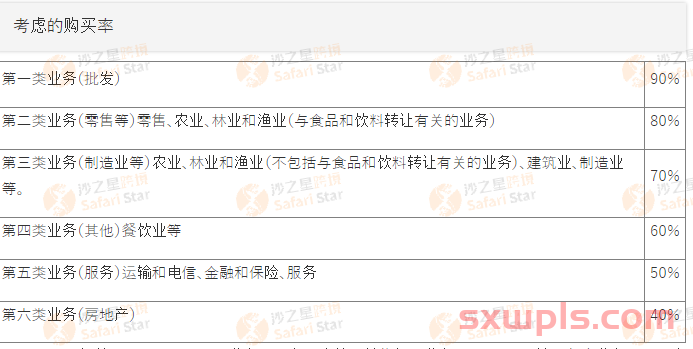

1、基础税金就是售净销售额*10%,抵扣系数是根据业种不同而规定的,一般在40%-90%(零售业为80%)

注意:如果您经营两种或两种以上的业务,原则上,应纳税销售额按业务类型分类,并计算每个业务类别的应纳税销售额乘以销售税额的核定成本率

2、亚马逊收取的费用中,含JCT部分再简易申报中不能抵扣。

⭕适用范围

针对基准年内销售额在5000万日元(含5000万)以下的企业,还需要向税务署提交材料申请,被受理后可以采用简易申报制度。

⭕计算方法简易申报税金=净销售额*10% - 基础税金*核对成本率(零售业为80%)

02.标准申报

⭕基础概念标准申报针对的是年销售额在5000万日元以上的企业。一般日本JCT申报默认是标准申报。亚马逊收取的费用(含JCT)可以抵扣。⭕计算方法标准申报税金=销售产生的JCT-清关时缴纳的JCT-亚马逊相关费用中的JCT(亚马逊相关费用包括但不限于运输费和仓储费)

03.两者如何选择?

举个例子:例如1000万销售的本土企业,税金为100万日元,假设企业有效的进项单据有限,进项税加总后抵扣税金金额为50万日元,那么企业按照标准凭票抵扣方式申报的税金是50万,按照简易申报的税金是20万,所以按照简易申报方案可以节省30万税金。

显而易见,简易申报可以节省非常多的税金成本。那么问题来了,企业可以一直使用简易申报吗?

视情况而定:

1️⃣如果企业一直符合简易申报标准就可以一直使用,并且在成为简易申报企业后2年内不得更改申报方式。

2️⃣如果您企业在基准期销售额超过5000万日元,那么在该基准期对应的纳税期,您企业将不能再使用简易申报。

💡Amy小tips:

🔅经营品类单一的企业可选择简易申报,可以有效地简化财务处理流程,减轻企业的行政负担。

🔅但如果企业本身进项税比较多,并且超过了自身营业额的80%,那建议卖家选取标准申报模式。经验类目较多的企业,简易申报需要区分每一类业务类别按照不同采购系数加总,对于这类企业,简易申报不仅不会带来财务流程上的简化,反而会增加企业财务工作。

本文链接:https://www.sxwpls.com/9287.html ,转载需注明文章链接来源:https://www.sxwpls.com/

-

喜欢(0)

-

不喜欢(0)